Pliant ist ein Fintech-Startup, das Unternehmen eine vollständig digitale Kreditkartenlösung anbietet. Mit unlimitiertem Cashback und einem smarten Karten- und Belegmanagement kann die Pliant-Karte für viele Unternehmer der perfekte Begleiter sein – insbesondere wenn sie viele Zahlungen im Ausland, auf Reisen oder Online tätigen. Vor allem wer nach effizienten Buchhaltungsprozessen und niedrigen Gebühren sucht sollte unbedingt weiterlesen.

- Inhaltsverzeichnis

1) Pliant: Preise & Gebühren

2) Pliant: Vorteile der Pliant Firmenkreditkarte

3) Nachteile der Pliant Firmenkreditkarte

4) Pliant Alternativen

5) Fazit

Preise & Gebühren der Pliant Firmenkreditkarte

Bevor wir uns die Vorteile und Nachteile des Angebots ansehen nehmen wir die Preise & Gebühren von Pliant genauer unter die Lupe. Folgende Tarife stehen zur Auswahl:

- 1 Standardkarte pro Benutzer

- 25 Virtuelle Kreditkarten

- 5 virtuelle Einmal-Karten pro Monat

- 40 € pro Premiumkarte/Monat*

- 1 Standard-Integration

- Support via Live-Chat

Alle Vorteile von Light, plus:

Alle Vorteile von Standard, plus:

Vorteile der Pliant Firmenkreditkarte

Die Karten von Pliant bringen jede Menge Vorteile mit sich. Mit diesen Vorteilen begeistert das Fintech aus Berlin seine Kunden.

Pliant Starter – Keine monatliche Grundgebühr

Einen riesigen Vorteil sieht man direkt beim Überfliegen der Preismodelle: Im Tarif „Pliant Starter“ fällt keine monatliche Grundgebühr an.

Insbesondere bei Firmenkreditkarten ist das selten. Vor allem wenn man nach echten „Chargecards“ mit Kreditlimit sucht, ist Gebührenfreiheit ein echtes Alleinstellungsmerkmal. Diese Möglichkeit besteht für Unternehmen mit Bedarf von bis zu 10 Mitarbeiterkarten.

Auch für größere Teams ist das Preismodell „Premium“ unserer Meinung nach fair: Die Grundgebühr beträgt 50€ je Monat bei 10 Mitarbeitern, und 5€ für jeden weiteren Mitarbeiter.

Bis zu 1% Cashback – Ohne Limit

Nur wenige Anbieter lassen die Kunden in Form von Cashback an den Umsätzen profitieren. Pliant fällt auch hier positiv auf, und schüttet bis zu 1% vom Umsatz aus. Das besondere daran: Die Höhe des Cashbacks ist nicht begrenzt!

Wie hoch die Rückvergütung für dein Unternehmen anfällt hängt davon ab, welches Zahlungsziel du auswählst. Möchtest du erst später zahlen (bis zu 30 Tage) bekommst du weniger, zahlst du innerhalb von einem Tag (per Lastsachrifteinzug) erhält dein Unternehmen 1% des Umsatzes als Gutschrift.

Richtig gelesen: Du bekommst das Cashback als Gutschrift auf dein Geschäftskonto, nicht als Treuepunkte, die man über Umwege in Prämien einlösen muss. Dieses Konzept kennt man von den American Express Business Gold bzw. Amex Business Platinum Karten. Ein winziger Nachteil davon: Das Cashback ist nicht pauschalversteuert wie bei Amex, und muss als Einnahme versteuert werden. Das halten wir aber für verkraftbar. Dem geschenkten Gaul, schaut man… du weißt schon.

Übrigens: Falls dein Unternehmen hohe Umsätze über die Karte tätigt kann hier noch nachverhandelt werden, und noch mehr herausgeholt werden. Wir schätzen, dass bis zu 1,5% rauszuholen sind.

Vereinfachte Buchhaltung durch Software-Integrationen

Effizienz ist das große Versprechen der Digitalisierung. Dieses Versprechen kann nur eingehalten werden, wenn die eingesetzten Tools auch miteinander interagieren und in sinnvollen Prozessen verknüpft werden.

Effizienz ist das große Versprechen der Digitalisierung. Dieses Versprechen kann nur eingehalten werden, wenn die eingesetzten Tools auch miteinander interagieren und in sinnvollen Prozessen verknüpft werden.

Pliant ist in diesem Bereich Musterschüler und entlastet die Buchhaltung durch funktionierende Integrationen in die wichtigsten Tools:

- DATEV

- BMD

- Lexoffice

- SevDesk

- Holded

- Procountor

- Getmyinvoices

- Circular

- Candis

- Tidely

- Declaree

- Buchhaltungsbutler

- Domonda

- Bookman

- Freefinance

- Commitly

- Agicap

- Rydoo

- HelloHQ

- Kanzlei.Land

Weitere Integrationen sind in Arbeit, und werden in Kürze hinzugefügt. Durch die offene API können eigene Anwendungen sehr einfach an Pliant angebunden werden – da bleiben unsererseits keine Wünsche offen. Die wichtigsten Anbieter im Bereich „Buchhaltungssoftware“ sind bereits vorhanden, sodass man in diesem Bereich sehr viel Zeit einsparen kann.

Pliant Earth

Pliant Earth soll ohne Komfort-Verlust dabei helfen den ökologischen Fußabdruck zu verringern. Mit Pliant Earth können Unternehmen die Reise-CO2-Emissionen automatisch kompensieren, ohne separate Verträge abzuschließen oder diese Emissionen zu berechnen. Wird eine Geschäftsreise mit der Pliant Karte bezahlt und entsprechend markiert fließt automatisch das Geld für die Kompensation an eine zertifizierte Stelle, um den verursachten CO2 Ausstoß auszugleichen. Dieser Ausgleich ist optional.

Keine Fremdwährungsgebühren

Bei vielen Kreditkarten liegen die Kosten nicht offen auf dem Tisch, sondern verstecken sich in den Details. Eine übliche versteckte Gebühr ist die so genannte „Fremdwährungsgebühr“, die vor allem bei den Filialbanken gerne mal mit 1,75% des Umsatzes zu buche schlägt.

Ein riesiger Vorteil von Pliant Kreditkarten ist es, dass diese Fremdwährungsgebühr nicht anfällt. Auch wer nicht so häufig im Ausland ist sollte hier genauer hinsehen, denn häufig wird Software oder Dienstleistungen in Fremdwährung (USD) berechnet.

Alleine mit diesem Feature können wir in unserem Unternehmen einen vierstelligen Betrag im Jahr sparen!

Versicherungen & Loungezugang (Pliant Infinite Business)

Wer sich für die schwarze „Visa Infinite Business“ Kreditkarte entscheidet erhält als Bonus eine umfangreiche Reiseversicherung, sowie Zugang zu mehr als 1.000 Flughafen Lounges. Das ist unserer Erfahrung nach schon ein netter Bonus, aber häufig nur für Vielreisende eine wirklich lohnende Geschichte.

Wer auf Kreditkarten mit großem Versicherungspaket und Loungezugang wert legt sollte sich die Amex Business Platinum anschauen, die in diesem Bereich der Platzhirsch ist. Wenn dir allerdings die oben genannten Vorteile wichtiger sind (insb. die Fremdwährungsgebühren und Wechselkurse!), dann bist du hier bei Pliant genau richtig.

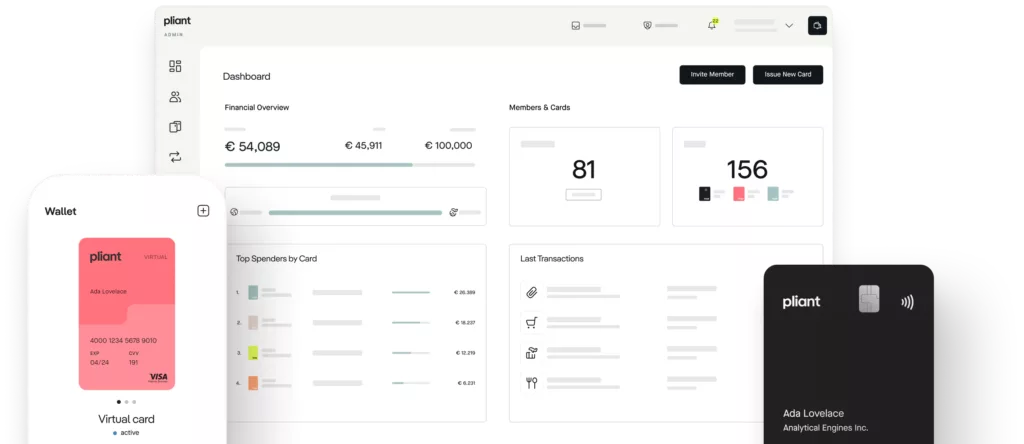

Digitale Kartenverwaltung & Spendmanagement

Das beste kommt (fast) zum Schluss: Das digitale Kartenmanagement von Pliant ist eine riesige Erleichterung. Anders kann man es wirklich nicht bezeichnen.

Das hinzufügen von neuen Teammitgliedern ist extrem einfach, so wie das Setup & Verwaltung der individuellen Ausgabelimits. Durch das Reporting in Echtzeit hat man jederzeit einen Überblick wie hoch die Ausgaben in einem bestimmten Bereich sind.

Der Versand der physischen Karten erfolgt sehr zügig, und die virtuellen Kreditkarten waren in unserem Test sofort einsatzbereit.

Mit dem Pliant Tool erhält man definitiv mehr Kontrolle über die Finanzen des Unternehmens, und kann gleichzeitig den Aufwand für Auslagen, Spesen und Ausgaben der Mitarbeiter reduzieren.

Bonus: Man erhält ein vollständig digitales Kartenmanagement mit einer angenehmen Benutzeroberfläche – sowohl in der Web App, als auch Mobil ist das Interface sehr ansehnlich und macht Spaß in der Bedienung.

Faire Wechselkurse

Ähnlich wie die Fremdwährungsgebühren sind „unfaire Wechselkurse“ in andere Währungen eine üppige Einnahmequelle für die Anbieter von Kreditkarten und andere Zahlungsdienstleister. Für uns Unternehmer und Selbstständige sind das unnötige versteckte Kosten. PayPal berechnet teilweise 4% auf diesem Wege zusätzlich, ohne dass Firmen es merken!

Hier sind unsere Pliant Erfahrungen mehr als gut. Das Fintech aus Berlin verwendet den offiziellen Visa-Wechselkurs ohne Aufschläge oder Gebühren, und ist damit fair und sehr transparent unterwegs. Wer viele Tools, Dienstleistungen, Cloud-Anbieter oder Marktplätze in anderen Währungen zahlt kann hier ordentlich einsparen.

Nachteile der Pliant Firmenkreditkarte

Jede Medaille hat zwei Seiten, und auch die Pliant Kreditkarte hat ein paar Nachteile. Hier erfährst du, welche Nachteile dich erwarten.

Welche Rechtsformen dürfen die Pliant Kreditkarte beantragen?

Unser erster Kritikpunkt ist, dass die Karten nur von einem sehr begrenzten Kundenkreis beantragt werden können. Beantragt werden kann die Pliant Kreditkarte nur von:

- In das Handelsregister eingetragene Kapitalgesellschaften (z.B. UG oder GmbH)

- In das Handelsregister eingetragene Personengesellschaften (z.B. OHG)

- Vereinen

- Partnergesellschaften

Eine weitere Grundvoraussetzung, damit man bei Pliant Kunde werden kann ist eine gute Bonität und hohe Kreditkartenausgaben.

Da es sich um echte Charge Cards mit hohen Limits (Verfügungsrahmen >100.000€ pro Monat) handelt, ist die starke Einschränkung der Kundengruppe nachvollziehbar. Der Anbieter vergibt über die Karten zinsfreie Kredite in großer Höhe, und möchte im Gegenzug eine höhere Sicherheit und eher etablierte Firmen ansprechen. Durch die hohen Cashbacks müssen hohe Umsätze generiert werden, damit trotz der niedrigen Marge unterm Strich ein Gewinn für das Fintech entsteht.

Andererseits könnten viel mehr Unternehmen von dem Angebot und der Leistung profitieren. Viele Freiberufler, Selbstständige und kleine Unternehmen in anderen Rechtsformen würden das Tool vermutlich auch als Prepaid- oder Debit-Karte nutzen, um in den Genuss der Vorteile zu kommen.

Hier wünschen wir uns eine Erweiterung des Angebots auf andere Rechtsformen wünschen, und halten euch auf dem Laufenden, sobald sich etwas in diesem Bereich ändert.

Tipp: Alle Unternehmen, die derzeit durch das Raster fallen sollten sich die American Express Business Platinum oder Business Gold ansehen. Neben einer attraktiven Hauptkarte bekommt ihr dort neben einem starken Cashback Programm ebenfalls bis zu 99 Amex Business Gold Karten für eure Mitarbeiter und Integration in eure Buchhaltungssoftware.

Pliant beantragen – Derzeit nur nach Demo möglich

Einen weiteren Nachteil sehen wir persönlich darin, dass man derzeit die Karte nicht sofort beantragen kann, sondern erst eine so genannte „Demo“ mit einem Mitarbeiter durchlaufen muss. Das ist eine kurze Vorstellung der Plattform in einem Videocall, in der die wichtigsten Funktionen erklärt werden. Die Produktvorstellung kann man ganz einfach über diesen Link beantragen.

Da das Interface sehr selbsterklärend ist können wir die Entscheidung der Geschäftsführer für diesen Vertriebsweg nicht ganz nachvollziehen. Vor allem digitalaffine Nutzer würden sich sicherlich auch ohne Einweisung zurecht finden. Auch wenn dies kein großer Nachteil ist wollten wir ihn nicht unerwähnt lassen.

Für wen eignet sich die Pliant Kreditkarte?

Wenn dein Unternehmen die oben genannten Voraussetzungen erfüllt steht dir das Produkt zur Verfügung. Aber lohnt es sich auch?

Die Kreditkarten eignen sich unserer Meinung nach für Unternehmen, die Potenzial für mindestens 1000€ Ausgaben pro Monat über die Kreditkarte haben.

Sowohl für Einzelkämpfer, als auch Firmen mit mehreren Mitarbeitern sollten sich die Lösung genauer ansehen. Aber vor allem wer mehrere Kollegen hat kann das volle Potenzial im Bereich der Effizienz & Zeitersparnis ausschöpfen.

Grundsätzlich gilt: Je höher die Ausgaben über die Pliant Kreditkarten, um so mehr lohnt es sich für dein Unternehmen.

Pliant Alternativen – Welche Firmenkreditkarten gibt es noch?

Der Wettbewerb in diesem Bereich ist groß, und teilweise unterscheiden sich die Produkte nur im Detail. Daher solltest du einen Blick auf unseren Firmenkreditkarten Vergleich werfen und nach deinen Anforderungen filtern.

Falls du nicht unbedingt eine Charge Card mit echtem Verfügungsrahmen brauchst kann sich auch ein Blick in unseren Geschäftskonto Vergleich lohnen. Viele Banken bieten kostenfreie Business Debit Cards an, die ebenfalls im Visa- oder Mastercard-Netzwerk arbeiten und genau wie eine Kreditkarte funktionieren. Einziger Nachteil: Die beliebten Limits sind dort nicht vorhanden, man kann die Karte nicht „überziehen“.

Fazit – Unsere Pliant Erfahrungen

Zusammenfassend lässt sich sagen, dass die Pliant Credit Card ein interessantes und nützliches Produkt für Unternehmen ist, die von hohen Cashbacks und niedrigen Gebühren profitieren wollen. Vor allem das digitale Kartenmanagement überzeugt auf ganzer Linie, und sorgt mit in Kombination mit sinnvollen Integrationen für effiziente Prozesse. Das volle Potenzial können Unternehmen ausschöpfen, die mindestens 1000€ pro Monat ausgeben können und die mehrere Mitarbeiter haben. Wenn du eine UG, GmbH, eingetragene Personengesellschaft oder Partnergesellschaft hast kann Pliant ein wichtiger Eckpfeiler in deinen Finanzprozessen werden! Positiv hervorzuheben ist, dass bei kleinen Teams keine Grundgebühr anfällt, und keine versteckten Gebühren auf euch warten.

Häufig gestellte Fragen – FAQ

- Wer kann Pliant Kunde werden?

Eingetragene Kapitalgesellschaften (UG und GmbH) und eingetragene Personengesellschaften (z.B. OHG) sind akzeptierte Rechtsformen bei Pliant. Auch Vereine und Partnergesellschaften mit guter Bonität und hohen Kreditkarten-Ausgaben können Pliant Kunde werden.

- Welche Arten von Karten werden angeboten?

Mit Pliant erhalten Unternehmen Zugriff auf Visa-Kreditkarten in physischer und virtueller Form mit Blue (Visa Platinum Business) und Black (Visa Infinite Business) Optionen. Diese Karten sind nicht an ein Bankkonto gebunden und müssen nicht vorab aufgeladen werden (keine Prepaid Karte). Sie stellen zudem maximale Kartenakzeptanz sicher, sodass Unternehmen jederzeit Zugang zu den Ressourcen haben, die sie benötigen. Es handelt sich um echte Charge Cards mit Verfügungsrahmen.

- Was sind virtuelle Kreditkarten?

Mit Pliants virtuellen Karten profitieren Kunden von mühelosem Einsatz, schneller Verfügbarkeit und einer Reihe flexibler Nutzungsmöglichkeiten. Die Karten können separiert für bestimmte Händler oder Einkäufe mit individuellen, auf den jeweiligen Anwendungsfall angepassten Einstellungen vergeben werden. Es ist keine Aktualisierung der Kartendaten erforderlich, falls es zu Problemen mit den Kreditkarteninformationen kommt. Darüber hinaus entstehen für die Verwendung der Karte keine Kosten.

- Wo werden die Karten von Pliant akzeptiert?

Pliant bietet Visa-Karten an, die von über 40 Millionen Händlern aus mehr als 200 Ländern akzeptiert werden. Dies beinhaltet sowohl Online- als auch Offline-Händler.

- Kann ich mein bestehendes Geschäftskonto behalten?

Pliant Karten können Sie ganz einfach mit jedem bestehenden Firmenkonto nutzen.

- Wie funktioniert das Cashback Programm von Pliant?

Mit dem Cashback-Programm können Kunden bei jeder Transaktion, die mit einer Pliant Karte getätigt wird, bis zu 1% des Transaktionswertes zurückerhalten. Für verschiedene Rückzahlungsfrequenzen stehen unterschiedliche Cashback-Prozentsätze zur Wahl – je schneller man die Karte ausgleicht, um so höher fällt das Cashback aus. Partner-Deals in Kategorien wie Hardware, Hotel & Reisen und Bürobedarf sorgen außerdem für weitere Cashbacks.