Steuern für Selbstständige von A-Z: Du bist selbstständig oder bist gerade dabei dich selbstständig zu machen und hast noch offene Fragen zu Steuern für Selbstständige? Dann ist dieser Artikel genau richtig für dich.

Dieser Beitrag behandelt die Steuern, die für dich als Selbstständigen, Gründer oder Unternehmer besonders relevant sind: Einkommensteuer, Umsatzsteuer, Gewerbesteuer. Du erhältst in diesem Beitrag einen Überblick über die wichtigsten Steuerarten, und wie sie sich berechnen. Außerdem gehen wir auf Freibeträge ein und welche Möglichkeiten und Steuertipps es gibt um Steuerlast und Aufwand zu reduzieren.

Dieser Beitrag als Video?

Unsere Einführung in „Steuern für Selbstständige“ bekommst du ebenfalls in diesem kostenlosen Video:

Steuern für Selbstständige und Freiberufler: Inhaltsverzeichnis

- Inhaltsverzeichnis

Steuern für Selbstständige: Einkommensteuer

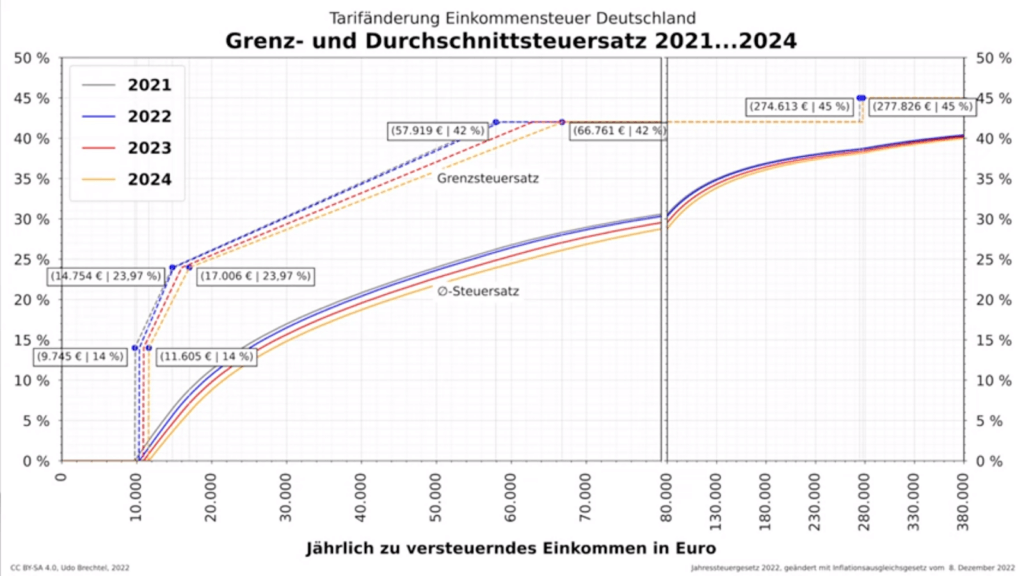

Jeder, der in Deutschland ein Einkommen erzielt, muss Einkommensteuer zahlen. Als Angestellter erfolgt diese in Form der “Lohnsteuer” auf Basis deines Lohns, als Selbstständiger basiert sie auf deinem erzielten Gewinn. Wie viel Einkommenssteuer Selbstständige zahlen hängt dabei von der Höhe des Gewinns ab: Selbstständige zahlen zwischen 0% und 45% Steuern.

Grundfreibetrag: Es gibt einen Grundfreibetrag von rund 10.000 Euro pro Jahr (10.908€ in 2023, 11.604€ in 2025). Das bedeutet, wenn dein Einkommen unter diesem Betrag liegt, musst du keine Einkommensteuer zahlen.

In Deutschland kann die Steuerlast, die durch die Einkommensteuer, jedoch stark auf bis zu 42% (61.972€ in 2023) ansteigen. Die gute Nachricht: Die 42 % werden nicht auf das Gesamteinkommen erhoben, sondern lediglich auf jeden zusätzlichen Euro, der über dem Betrag liegt. Ab ca. 275.000€ Jahreseinkommen werden sogar 45% Einkommenssteuer fällig.

Beispiel: Einkommenssteuer eines selbstständigen Grafikdesigners

Um die Einkommenssteuerberechnung für Selbstständige etwas nachvollziehbarer darzustellen haben wir folgendes Beispiel vorbereitet: „Stell dir vor, du bist ein freiberuflicher Grafikdesigner und hast im letzten Jahr 30.000 Euro Gewinn erzielt. Dieser Gewinn ist dein Einkommen, auf das du Einkommensteuer zahlen musst.“

Wie du der oberen Grafik entnehmen kannst liegt der Grenzsteuersatz für ein Einkommen in Höhe von 30.000€ bei ca. 30%. Der Grafikdesigner muss allerdings nicht 30% seines Gewinns als EkSt abführen, sondern nur 30% jedes zusätzlichen Euros über diesem Betrag. Für ihn greift auch der Grundfreibetrag von rund 10.000€, unter dem keine Steuer anfällt. Dann steigert sich die Steuerlast langsam mit einem Grenzsteuersatz von 14%, bis sie bei 30% angekommen ist.

Insgesamt wird auf den Gesamtbetrag aber nur der Durchschnittssteuersatz fällig, der in unserem Beispiel bei rund 17% liegt. Unser Grafikdesigner zahlt auf seine 30.000€ Gewinn also etwa 5.100€ EkSt.

Besonderheiten der Einkommensteuer bei Selbstständigkeit

Als Selbstständiger, Freiberufler und Unternehmer erfolgt die Ermittlung der Einkommensteuer in den meisten Fällen durch die so genannten EÜR (Einnahme Überschuss Rechnung) oder in selteneren Fällen durch Erstellung einer Bilanz. Zur Bilanzierung sind Gewerbetreibende mit einem jährlichen Umsatz von mehr als 600.000 Euro oder jährlichem Gewinn von mehr als 60.000 Euro verpflichtet – oder Kapitalgesellschaften wie die UG oder GmbH.

Wenn du noch offene Fragen zur Erstellung einer EÜR hast, sieh dir gerne unseren Artikel zu diesem Thema an:

Pflicht zur Steuererklärung: Selbst wenn du keine Einkommensteuer zahlen musst, bist du als Selbstständiger immer verpflichtet, eine Steuererklärung für Selbstständige abzugeben.

Steuern für Selbstständige: Gewerbesteuer

Die Gewerbesteuer betrifft nur gewerblich tätige Selbstständige und keine Freiberufler. Wenn du dir unsicher hinsichtlich des Unterschieds zwischen Gewerbe und Freiberufler bist, sieh dir gerne unser Video zu diesem Thema an:

Für Gewerbetreibende und Unternehmer gibt es wenigstens den Wermutstropfen, dass die gezahlte Gewerbesteuer in der Einkommensteuererklärung gewinnmindernd angerechnet werden kann.

Die Höhe der Gewerbesteuer hängt von dem Standort ab, an dem dein Unternehmen ansässig ist. Du kannst mit einem groben Richtwert von ca. 15% planen, oder mit Hilfe dieses Beitrags deine genaue Gewerbesteuer berechnen.

Gewerbesteuer Freibetrag: Es gibt einen Gewerbesteuer-Freibetrag in Höhe von 24.500 Euro. Das bedeutet, du musst erst Gewerbesteuer zahlen, wenn dein Gewerbeertrag/Gewinn diesen Betrag übersteigt. Dieser Freibetrag gilt nicht für UGs oder GmbHs.

Steuern für Selbstständige: Umsatzsteuer

Die dritte Steuerart, die wir in diesem Beitrag über die Steuern für Selbstständige besprechen, ist die Umsatzsteuer – auch bekannt als Mehrwertsteuer. Sie basiert auf deinen Umsätzen, nicht auf deinem Gewinn. Diese gilt wieder für Unternehmer, Selbstständige und Freiberufler.

Beispiel: Stell dir vor, du verkaufst handgemachte Kerzen. Für jede verkaufte Kerze musst du deinen Kunden Umsatzsteuer berechnen und an das Finanzamt abführen. Jedoch kann ein Unternehmen selbst die Umsatzsteuer, die es an Lieferanten und andere Dienstleister gezahlt hast, abziehen und erstatten lassen. Diese Steuer wird also streng genommen nur von dir bei Privatkunden eingenommen und an das Finanzamt weitergereicht, was jedoch buchhalterischen Aufwand mit sich bringt. Sie belastet dein unternehmen also doch etwas, egal ob du deine Buchhaltung selber machst oder ein Steuerberater deine Buchhaltung übernimmt.

Zur Erleichterung gibt es die so genannte Kleinunternehmerregelung: Die Kleinunternehmerregelung ist eine Erleichterung im USt-Recht, die es Selbstständigen mit einem Umsatz von weniger als 25.000 Euro pro Jahr (Stand 2025) ermöglicht, auf die Berechnung und Abführung der Umsatzsteuer zu verzichten. Im Gegenzug wird aber die an andere Unternehmen gezahlte Umsatzsteuer (so genannte „Vorsteuer“) nicht zurückerstattet. Das kann in manchen Fällen ein guter Deal sein, sollte man sich aber genauer ansehen. Alle weiteren Details, Vor- und Nachteile findest du in unserem ausführlichen Guide zur Kleinunternehmer Regelung. Wir haben zusätzlich einen separaten Beitrag zur Umsatzsteuer für Kleinunternehmer, und eine kostenlose Rechnungsvorlage für Kleinunternehmer.

Fazit: Steuern selbstständig im Blick behalten

Als Selbstständiger musst du dich mit der Einkommensteuer, der Gewerbesteuer und der Umsatzsteuer auseinandersetzen. Es ist wichtig, dass du dich als Unternehmer informierst und Verantwortung dafür übernimmst, deine Steuern und die Fristen beim Finanzamt im Blick zu halten.

Steuern als Selbstständiger: FAQ

- Welche Arten von Steuern muss ich als Selbstständiger zahlen?

Als Selbstständiger musst du in der Regel Einkommensteuer, Gewerbesteuer, Umsatzsteuer und gegebenenfalls auch Körperschaftsteuer zahlen. Die genauen Steuern hängen von Faktoren wie deiner Rechtsform, deinen Einkünften und der Art deiner Tätigkeit ab.

- Wie funktioniert die Einkommensteuer für Selbstständige?

Als Selbstständiger musst du deine Einkommensteuer in der Regel über die jährliche Einkommensteuererklärung entrichten. Dabei musst du deine Einkünfte aus selbstständiger Arbeit sowie deine Betriebsausgaben angeben. Das zu versteuernde Einkommen wird dann entsprechend des geltenden Einkommensteuertarifs besteuert.

- Muss ich als Selbstständiger Umsatzsteuer zahlen?

Das hängt von deiner Tätigkeit und deinem Umsatz ab. Wenn dein Jahresumsatz über der gesetzlich festgelegten Umsatzgrenze liegt (derzeit in Deutschland 22.000 Euro pro Jahr), musst du Umsatzsteuer berechnen und an das Finanzamt abführen. Bei Unterschreiten dieser Grenze kannst du von der Kleinunternehmerregelung Gebrauch machen. Somit bist von der Umsatzsteuer befreit, aber darfst im Gegenzug auch keine Vorsteuer geltend machen.

Die Umsatzsteuer wird auf den Nettobetrag deiner Leistungen berechnet. Der allgemeine Umsatzsteuersatz beträgt in der Regel 19% (in Deutschland), es gibt jedoch auch reduzierte Sätze von 7% für bestimmte Güter und Dienstleistungen. Du musst die Umsatzsteuer regelmäßig an das Finanzamt abführen – in der Regel quartalsweise oder monatlich.

- Wie funktioniert die Gewerbesteuer?

Die Gewerbesteuer ist eine Steuer, die auf den Gewinn von Gewerbetreibenden erhoben wird. Das bedeutet, dass du als Freiberufler keine Gewerbesteuer zahlst. Die Höhe der Gewerbesteuer hängt von der Gemeinde ab, in der du deinen Gewerbebetrieb hast. Die Gewerbesteuer wird zusätzlich zur Einkommensteuer berechnet und ist sogar als Betriebsausgabe absetzbar.

- Was ist die Körperschaftsteuer?

Die Körperschaftsteuer gilt für Kapitalgesellschaften wie GmbHs oder AGs. Als Selbstständiger musst du die Körperschaftsteuer nur zahlen, wenn du eine Kapitalgesellschaft betreibst. Die Körperschaftsteuer wird auf den erzielten Gewinn berechnet.

- Kann ich als Selbstständiger meine Ausgaben absetzen?

Ja, als Selbstständiger kannst du bestimmte Betriebsausgaben von deinen Einnahmen abziehen, um deine steuerpflichtigen Gewinn zu verringern. Typische abzugsfähige Ausgaben umfassen Büro- und Geschäftsmaterialien, Miet- oder Leasingkosten für Büro- oder Arbeitsräume, Versicherungsbeiträge, Fortbildungskosten, Reise- und Transportkosten, Telefon- und Internetkosten sowie Fachliteratur.

Wenn du Ausgaben absetzen willst, ist es wichtig, Belege und Nachweise für deine Ausgaben aufzubewahren, um sie im Falle einer Steuerprüfung vorlegen zu können.

- Muss ich als Selbstständiger Vorauszahlungen leisten?

In vielen Ländern müssen Selbstständige Vorauszahlungen auf ihre Einkommensteuer leisten. Diese Vorauszahlungen basieren auf einer Schätzung deines voraussichtlichen Gewinns für das laufende Jahr. Die genauen Regeln und Fristen für Vorauszahlungen können von Land zu Land unterschiedlich sein.

Die Vorauszahlungen dienen dazu deine Steuerlast über das Jahr hinweg zu verteilen und hohe Nachzahlungen bei der Jahressteuererklärung zu vermeiden.

- Welche Aufzeichnungen muss ich als Selbstständiger führen?

Als Selbstständiger bist du verpflichtet, genaue und vollständige Aufzeichnungen über deine Einnahmen und Ausgaben zu führen. Dazu gehören Rechnungen, Belege, Kontoauszüge, Verträge und andere relevante Dokumente.

Es wird empfohlen, ein Buchhaltungsprogramm zu nutzen, um deine Finanzen zu organisieren und deine Steuererklärungen korrekt ausfüllen zu können. Die genauen Anforderungen können je nach Land und Rechtsform unterschiedlich sein. Auch ein Steuerberater kann dir hier weiterhelfen.

- Wie kann ich als Selbstständiger Steuern sparen?

Es gibt verschiedene legale Möglichkeiten, als Selbstständiger Steuern zu sparen. Dazu gehört die Optimierung deiner Betriebsausgaben, um den steuerpflichtigen Gewinn zu reduzieren. Es können auch bestimmte steuerliche Vergünstigungen, wie z.B. Investitionsabzüge oder Förderprogramme, in Anspruch genommen werden.

Zudem ist eine sorgfältige Steuerplanung wichtig, um deine Steuerlast zu optimieren. Es ist ratsam, einen Steuerberater oder einen Steuerexperten hinzuzuziehen, der dir bei der Identifizierung von Steuersparmöglichkeiten und der rechtlichen Optimierung deiner Steuersituation behilflich sein kann.

Bitte beachte hier erneut den Hinweis, dass Steuergesetze komplex sind und individuelle steuerliche Beratung empfohlen wird. Ein Steuerberater oder ein Steuerexperte kann deine spezifische Situation analysieren und dir helfen.

- Was passiert, wenn ich meine Steuerpflichten als Selbstständiger nicht erfülle?

Wenn du deine steuerlichen Pflichten als Selbstständiger nicht erfüllst, können verschiedene Konsequenzen drohen. Dazu gehören:

- Verspätungszuschläge:

Wenn du deine Steuererklärung nicht rechtzeitig einreichst oder deine Steuerzahlungen nicht fristgerecht leisten, können Verspätungszuschläge anfallen. Diese Zuschläge können einen prozentualen Anteil deiner Steuerschuld ausmachen.

- Säumniszuschläge:

Wenn du deine Steuerschulden nicht rechtzeitig begleichst, können Säumniszuschläge erhoben werden. Diese Zuschläge werden in der Regel als prozentualer Aufschlag auf den ausstehenden Betrag berechnet.

- Steuerstrafrechtliche Konsequenzen:

In schwerwiegenden Fällen, wie zum Beispiel bei vorsätzlicher Steuerhinterziehung, können strafrechtliche Konsequenzen drohen. Diese können Geldstrafen, Bußgelder oder sogar Freiheitsstrafen umfassen, abhängig von den Gesetzen und Vorschriften des jeweiligen Landes.

- Steuerprüfung:

- Wenn das Finanzamt Unstimmigkeiten oder Verdachtsmomente hinsichtlich deiner steuerlichen Angaben hat, können sie eine Steuerprüfung durchführen. Während einer Steuerprüfung wird deine steuerliche Situation genauer untersucht, um sicherzustellen, dass du alle erforderlichen Steuerpflichten erfüllt hast. Bei Unregelmäßigkeiten können zusätzliche Steuernachzahlungen, Strafen und Zinsen fällig werden.