Hast du eine Geschäftsidee im Kopf, die du mit Hilfe der Kleinunternehmerregelung umsetzen möchtest, verstehst aber bei all den Vorschriften, Behördengängen und Formularen nur noch Bahnhof? Dann bist du hier genau richtig! In diesem Beitrag findest du alle Informationen für Kleinunternehmer in verständlicher Sprache. Er enthält garantiert kein Fachchinesisch, sondern alles, was du brauchst, um deine Idee zum Leben zu erwecken.

TLDR

Die wichtigsten Punkte zur Kleinunternehmerregelung in Deutschland kompakt erklärt

Umsatzgrenzen 2025

Aktuelles Jahr: max. 100.000€ Umsatz geplant

Beide Grenzen müssen erfüllt sein!

Hauptvorteil

Hauptnachteil

Ideal für

1) Was ist die Kleinunternehmer Regelung überhaupt?

Die Kleinunternehmerregel ist eine Sonderregelung des Umsatzsteuerrechts, die kleinen Unternehmen mit niedrigen Jahresumsätzen das Leben einfacher machen soll. Das passiert, indem Anwendern der Kleinunternehmerregelung einige der aufwändigen Verwaltungsaufgaben im Bereich der Umsatzsteuer erspart bleiben. Welche das sind, und wie das genau funktioniert, erfährst du im weiteren Verlauf dieses Beitrags. Aber Achtung: Die Vereinfachung darfst du nur beanspruchen, wenn die unten genannten Voraussetzungen erfüllt werden!

Wer kann Kleinunternehmer werden? Die Voraussetzungen des §19 UStG

Da die Kleinunternehmerregelung eine Ausnahme im Umsatzsteuergesetz ist, beziehen sich die Voraussetzungen auf den Umsatz. Jetzt fragt sich bestimmt der ein oder andere:

Kleinunternehmer: Was zählt zum Umsatz?

Vereinfacht gesagt, ist der Umsatz die Summe aller Einnahmen. Also die Summe aller Rechnungen, die du im jeweiligen Steuerjahr geschrieben hast. Hier ein Beispiel von einer Reinigungskraft aus der Praxis:

| Name des Kunden | Rechnungsnummer | Betrag: |

| Hr. Müller | RE-0001 | 290,00 |

| Fr. Meier | RE-0002 | 45,00 |

| Hr. Schulze | RE-0003 | 30,00 |

Wie hoch ist der Umsatz im betrachteten Zeitraum? Richtig, 365,00€. (Ich hoffe du hast nachgerechnet!) Ein Hinweis an der Stelle: In der Regel wirst du die “Ist-Versteuerung” anwenden, das heißt der Zeitpunkt, an dem die Zahlung bei dir eingeht, ist ausschlaggebend. Wenn du eine Rechnung im Dezember 2021 schreibst, aber das Geld erst im Januar 2023 auf deinem Konto eingeht, ist der Betrag zum Umsatz des Jahres 2023 zuzurechnen. Merk dir also bitte für die Voraussetzungen, dass du den Umsatz im Blick behalten musst – nicht den Gewinn! Bereit für die Kleinunternehmer Umsatzgrenzen, die entscheiden, ob du Kleinunternehmer werden darfst oder nicht?

Umsatzgrenze für Kleinunternehmerregelung – Wie viel darf ein Kleinunternehmer verdienen?

Die Umsatzgrenze ist definiert im §19 des Umsatzsteuergesetzbuchs. Im Jahr 2025 darf Kleinunternehmer werden,

- wer im vorherigen Geschäftsjahr weniger als 25.000 € Umsatz erwirtschaftet hat,

- und im aktuell laufenden Wirtschaftsjahr weniger als 100.000 € Umsatz erzielen wird

Wie funktioniert die Kleinunternehmerregelung genau?

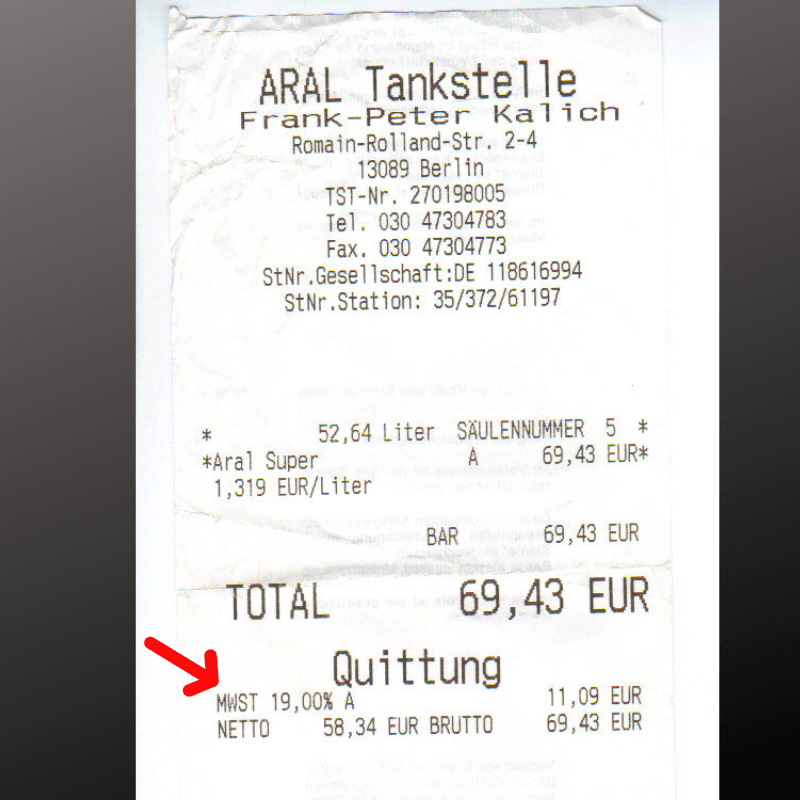

Um das zu verstehen, müssen wir ganz kurz und schmerzlos (versprochen!) besprechen, wie es normalerweise ablaufen würde. Eigentlich zahlen nur private Endkunden die Umsatzsteuer (die auch Mehrwertsteuer bzw. MwSt genannt wird). Achte bei deinem nächsten Einkauf oder Online-Bestellung einmal genauer auf die Quittung. Dort wirst du in der Regel einen Hinweis auf den Umsatz- oder Mehrwertsteueranteil finden. Ein Unternehmen, was der sog. Regelbesteuerung unterliegt und nicht den §19 UStG anwendet, kann man sich als “Steuereintreiber” für das Finanzamt vorstellen, da es im Auftrag die Mehrwertsteuer vom Endkunden verlangt. Damit das für jedermann ersichtlich ist, weist das Unternehmen diesen Posten separat aus.  Die eingenommene Umsatzsteuer darf das Unternehmen aber nicht behalten, sondern muss sie an das zuständige Finanzamt abgeben. Den fälligen Betrag (“Zahllast”) muss das Unternehmen auch noch selber ausrechnen, rechtzeitig elektronisch übermitteln und ohne Aufforderung überweisen. Klingt nach jeder Menge Nachteile, oder? Dafür gibt es aber einen Vorteil im Austausch: Da die Mehrwertsteuer eigentlich nur von Privatkunden und Endverbrauchern gezahlt werden soll, darf sich das “helfende” Unternehmen die so genannte “Vorsteuer” zurückerstatten lassen.

Die eingenommene Umsatzsteuer darf das Unternehmen aber nicht behalten, sondern muss sie an das zuständige Finanzamt abgeben. Den fälligen Betrag (“Zahllast”) muss das Unternehmen auch noch selber ausrechnen, rechtzeitig elektronisch übermitteln und ohne Aufforderung überweisen. Klingt nach jeder Menge Nachteile, oder? Dafür gibt es aber einen Vorteil im Austausch: Da die Mehrwertsteuer eigentlich nur von Privatkunden und Endverbrauchern gezahlt werden soll, darf sich das “helfende” Unternehmen die so genannte “Vorsteuer” zurückerstatten lassen.

Schon wieder eine neue Steuer? Was ist denn die Vorsteuer?

Die Vorsteuer ist keine neue Steuerart, sondern bezeichnet die im Voraus gezahlte Umsatzsteuer. Wenn sich das Unternehmen selbst bei anderen Unternehmen etwas mit ausgewiesener Mehrwertsteuer gekauft hat, darf es den Steueranteil von der abzuführenden Umsatzsteuer abziehen. Ein Beispiel:

- In einem Monat beträgt die “Zahllast” (also die vom Kunden eingesammelte Umsatzsteuer) 1.000,00 €

- Das Unternehmen kauft Waren ein, und zahlt dabei 150€ Mehrwertsteuer an den Verkäufer

Das betrachtete Unternehmen muss nun keine 1.000,00 € an das Finanzamt überweisen, sondern darf die 150,00 € von der Summe abziehen. Die neue Zahllast beträgt nur noch 850,00 €. So weit, so gut?

Warum zahlen Kleinunternehmer keine Umsatzsteuer?

Das berechnen der Zahllast für die regelmäßige “Umsatzsteuervoranmeldung” bedeutet allerdings viel Aufwand – sowohl für das Unternehmen, als auch für das Finanzamt (da die Angaben regelmäßig geprüft werden müssen). Um kleinen Unternehmen und dem Finanzamt das Leben etwas zu erleichtern, wurde mit dem §19 UStG die Kleinunternehmerregelung erschaffen. Die Umsatzsteuer fällt zwar theoretisch an und wird geschuldet, aber die Behörden verzichten auf die Erhebung.

Die Vor- und Nachteile der Kleinunternehmerregelung?

Deshalb zahlen Kleinunternehmer keine Umsatzsteuer. Klingt zu schön um wahr zu sein? Die Sache hat nur einen Haken: Im Gegenzug darfst du aber weder Mehrwertsteuer auf deinen Rechnungen ausweisen, noch die gezahlte Vorsteuer zurückerstatten lassen. Wie du deine Rechnungen als Kleinunternehmer korrekt schreibst, findest du weiter unten.

Soll ich? Wann ist die Kleinunternehmerregelung sinnvoll?

Da jede Geschäftsidee einzigartig ist, kann man nicht pauschal beantworten, ob so etwas sinnvoll ist oder nicht. Je nachdem welche Zielgruppe du bedienen möchtest und mit welchem Anspruch du dich selbstständig machen möchtest, gibt es allerdings ein paar Anhaltspunkte, wenn du überlegst, ob du den Kleinunternehmerstatus beantragen solltest oder nicht.

Bedienst du hauptsächlich Privatkunden?

Falls ja, hast du einen Preisvorteil deinen Mitbewerbern gegenüber. Während sie einen Teil der Einnahmen an den Fiskus abgeben, kannst du den vollen Umsatz zur Deckung deiner Kosten und zur Gewinnerzielung verwenden. Mein erstes Produkt kostete etwa 25,00 €, und ist ein gutes Beispiel für den Preisvorteil von rund 16%. Mein Mitbewerber müsste das gleiche Produkt mit 19% MwSt für 29,75 € anbieten (25,00 € x 1,19 = 29,75 €) Der Preisvorteil lässt sich wie folgt berechnen: 25,00 € / 29,75 € x 100 = 84,03% Insgesamt kann ich das Produkt für 15,97% weniger anbieten, und verdiene trotzdem das gleiche an einem Verkauf. Zugegeben: Preisvorteile beim Einkauf durch den Vorsteuerabzug sind hierbei allerdings nicht berücksichtigt. Der Unterschied fällt jedoch deutlich niedriger aus, da die Umsatzsteuer auf einen niedrigeren Betrag gezahlt wird. Wichtig dabei: Dieser Preisvorteil gilt nur bei Privatkunden – Geschäftskunden können, wie oben gezeigt, die Vorsteuer geltend machen, wenn sie separat ausgewiesen wird.

Bedienst du hauptsächlich Geschäftskunden?

Dann solltest du vor allem den Preisvorteil als Argument vernachlässigen, da er in diesem Fall nicht gegeben ist. Je nach Branche kann der Kleinunternehmer-Status auch einen Image-Nachteil mit sich bringen, da für den (potenziellen) Kunden sofort sichtbar ist, dass bisher erst geringe Umsätze erwirtschaftet wurden. Das kann den Eindruck zuteilen, dass du kein wirklicher Profi bist oder dem Umfang von größeren Projekten (noch) nicht gewachsen bist. Hast du eine besonders kapitalintensive Geschäftsidee? Dann solltest du dir den Liquiditätsverlauf genauer ansehen. Gerade bei hohen Anfangsinvestitionen sind Anwender der Kleinunternehmerregelung im Nachteil, da sie die gezahlte Umsatzsteuer nicht im Folgemonat erstattet bekommen, sondern komplett darauf verzichten müssen.

Wann lohnt sich die Kleinunternehmerregelung?

Wahrscheinlich stellst du dir gerade die Frage: “Lohnt sich die Kleinunternehmer-Regelung für mich?” – und die Antwort ist (wie immer) nicht pauschalisierbar. Ein wichtiges Kriterium für die Entscheidung solltest du allerdings noch berücksichtigen, bevor du die Entscheidung fällst. Gründest du für den Vollerwerb (also für deinen Hauptberuf), oder handelt es sich um eine nebenberufliche Selbstständigkeit?

Zu welcher Kategorie zählst du?

Als hauptberuflich Selbstständiger solltest du direkt mit der Regelbesteuerung beginnen, und die Vorteile mitnehmen. Als nebenberuflich Gewerbetreibender bzw. Selbstständiger im B2B-Segment ist die Anwendung der Kleinunternehmerregel nicht sehr vorteilhaft, da du den Preisvorteil nicht nutzen kannst und gleichzeitig einen Image-Nachteil hast. Der niedrigere Verwaltungsaufwand fällt in diesem Fall weniger ins Gewicht. Bist du allerdings ein nebenberuflicher Gewerbetreibender bzw. Selbstständiger mit Privatkunden als Zielgruppe kann sich die Anwendung der Kleinunternehmer Regel lohnen. Vor allem wenn du niedrige Anfangsinvestitionen hast, und die Umsätze vorerst die Umsatzgrenze nicht überschreiten, ist es eine gute Wahl.

Kleinunternehmercheck: Was trifft auf dich zu?

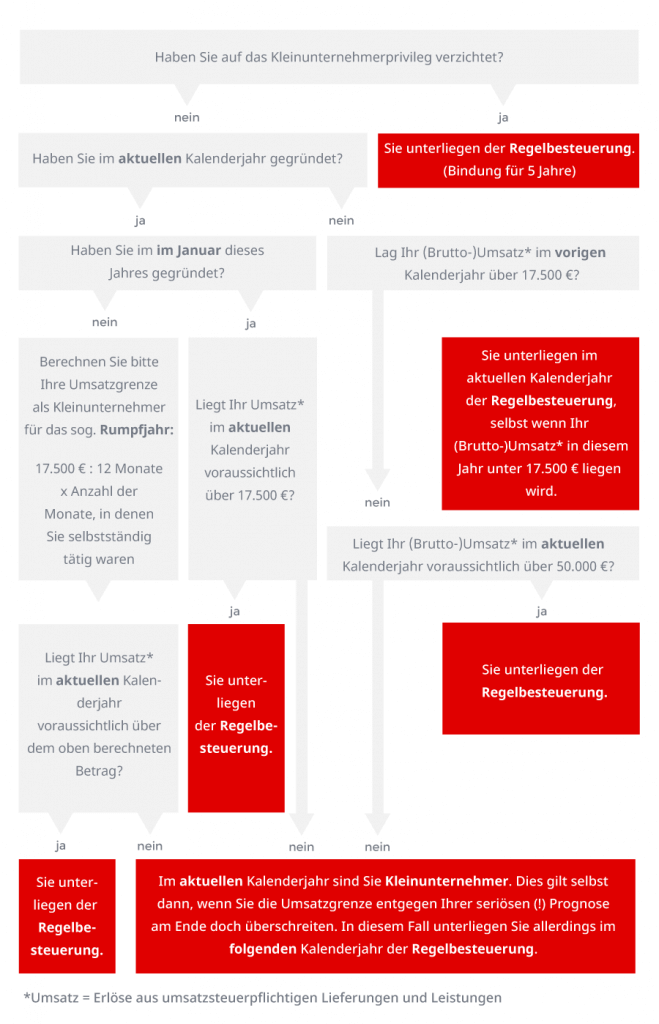

Bist du dir nicht sicher, ob du den §19 UStG anwenden kannst? Hier findest du den Kleinunternehmer-Check als übersichtliche Infografik:  Alle Unklarheiten beseitigt und bereit für die Umsetzung? Los gehts!

Alle Unklarheiten beseitigt und bereit für die Umsetzung? Los gehts!

Als Kleinunternehmer anmelden

Welche Rechtsform hast du für dein Vorhaben ausgewählt? Abgesehen von den “Selbstständigen” die in dieser Liste der Katalogberufe aufgeführt sind, muss in der Regel ein Gewerbe angemeldet werden – egal ob du als Einzelunternehmer startest, eine GbR oder eine UG bzw. GmbH gründest. Im weiteren Verlauf dieses Artikels gehe ich davon aus, dass du vorerst ein gewerbetreibendes Einzelunternehmen gründest um eine Geschäftsidee nebenberuflich zu testen. Die “Gründung” kostet zwischen 20-30€ und kann durch eine Gewerbeanmeldung bei dem Gewerbeamt deiner Stadt/Gemeinde in weniger als 15 Minuten erledigt werden.

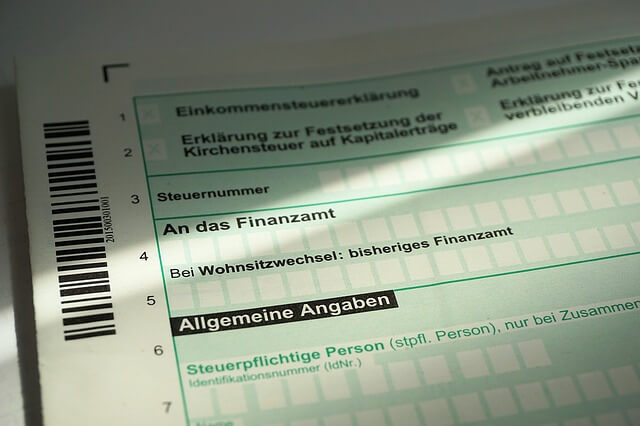

Wenn du als Gründer die Kleinunternehmerregelung beanspruchen willst, musst du dies aber auch gegenüber dem Finanzamt angeben. Nach deiner Anmeldung beim Gewerbeamt solltest du dem Finanzamt den so genannten Fragebogen zur steuerlichen Erfassungzusenden – nicht per Post, sondern über das Portal „Elster„. Dieser umfasst mehrere Seiten in feinstem Beamtendeutsch, weshalb es Sinn ergeben kann, folgendes Video anzusehen statt ratlos vor dem leeren Blatt zu sitzen.

Neben zahlreichen Angaben zu deinem Unternehmen wirst du darüber hinaus aufgefordert die geplanten Umsätze (geschätzt) für die Geschäftstätigkeit anzugeben. Achte bei der Angabe der Umsätze darauf, dass du für das Gründungsjahr unter der Umsatzgrenze von 25.000 Euro liegen musst, sofern du die Kleinunternehmerregelung in Anspruch nehmen möchtest. Diese Wahl triffst du auf dem Fragebogen zur steuerlichen Erfassung per Kreuz unter Punkt 7.3 (namens Kleinunternehmerregelung). Genug der Bürokratie, möchtest du dein erstes Geld als Kleinunternehmer verdienen?

Das beste Geschäftskonto für Kleinunternehmer

Damit das verdiente Geld auch bei dir ankommt benötigst du ein Konto für dein Kleinunternehmen – ein so genanntes Geschäftskonto. Diese Konten unterscheiden sich neben den Konditionen hauptsächlich durch einige Funktionen von privaten Girokonten.

Tipp für Neugründer

Eröffne noch vor der Anmeldung dein Geschäftskonto, um von Anfang an alle geschäftlichen und privaten Transaktionen zu trennen. FINOM bietet ein kostenfreies Geschäftskonto an, dass sich perfekt für Neugründer eignet. Hier klicken um mehr zu erfahren.

Wie schreiben Kleinunternehmer eine Rechnung?

Weil jedes Unternehmen Rechnungen schreiben muss, ist der Ablauf für Ausgangsrechnungen im HGB gesetzlich geregelt. Außerdem ist es ein befriedigendes Gefühl auf der Seite des Rechnungsstellers zu sein und seine Entlohnung für die geleistete Dienstleistung oder sein Produkt zu kassieren. Damit die Rechnungen alle gesetzlichen Anforderungen erfüllen, müssen sie bestimmte Regeln eingehalten werden, um eine formal korrekte Rechnung schreiben zu können.

Rechnungspflichtangaben

Eine Kleinunternehmer-Rechnung muss die folgenden Angaben enthalten:

- Den vollständigen Namen und die vollständige Anschrift des Unternehmers und des Rechnungsempfängers

- Die (Finanzamts-)Steuernummer oder die Umsatzsteuer-Identifikationsnummer

- Das Rechnungs- bzw. Ausstellungsdatum

- Eine Rechnungsnummer

- Menge und Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und der Dienstleistung

- Den (monatsgenauen) Liefer- oder Leistungsdatum (kann durch den Hinweis ersetzt werden, dass das Liefer- / Leistungsdatum mit dem Rechnungsdatum übereinstimmt)

- Hinweis auf den Grund für die fehlenden Umsatzsteuer-Angaben

Kleinunternehmer-Rechnungsmuster

Hier erhältst du eine kostenlose Vorlage für deine Kleinunternehmer-Rechnung. Wenn für die Dienstleistung oder für die gelieferte Ware keine Mehrwertsteuer anfällt, ist dies prinzipiell kein Problem. Es beim Rechnung schreiben jedoch kenntlich gemacht werden, dass eine Steuerbefreiung gilt. In dem unten verlinkten Beitrag findest du eine Anleitung, wie du korrekt und rechtssicher Rechnung schreibst.

Die E-Rechnung wird Pflicht ab 2025. Was die E-Rechnungspflicht für dich und dein Unternehmen bedeutet erfährst du in diesem Video. E-Rechnungen empfangen und E-Rechnungen erstellen ist leichter als viele denken. Lass dich nicht von „XRechnung“ oder „ZuGFeRD“ verwirren – nach diesem Video weißt du alles rund um die E-Rechnung in Deutschland.

Welche Steuern zahlen Kleinunternehmer?

Wie bereits angesprochen, sind Kleinunternehmer von der Umsatzsteuer befreit.

Wie bereits angesprochen, sind Kleinunternehmer von der Umsatzsteuer befreit.

Zwei Dinge im Leben kommen ganz gewiss – Der Tod und die Steuern!

Einkommenssteuer?

Eine Steuer, die sowohl mit Kleinunternehmer Regelung als auch im Fall der Regelbesteuerung erhoben wird, ist die Einkommenssteuer. Die Höhe dieser Steuer wird von deinem Gewinn bestimmt. Je mehr du verdienst, desto höher ist auch dein persönlicher Einkommenssteuersatz. Als Angestellter ist die Ermittlung deiner Einkommenshöhe relativ einfach, denn dein Arbeitgeber stellt dir jeden Monat eine Lohnabrechnung zu, und am Jahresende bekommst du einen Gesamtüberblick – dein Gesamteinkommen aus deinem Hauptjob ermittelt also jemand anderes für dich. Als Selbstständiger oder Gewerbetreibender bist du selbst dafür verantwortlich die Höhe deines Einkommens – also den Gewinn – zu ermitteln. In dem hier betrachteten Fall geht das sehr einfach durch eine Einnahmen-Überschuss-Rechnung, kurz EÜR. Hinter diesem sperrigen Namen verbirgt sich ein ganz einfaches Verfahren, in dem du alle Einnahmen zusammenrechnest, und davon alle Ausgaben abziehst. Die dabei ermittelten Werte trägst du dann bei der Abgabe deiner Steuerklärung für Kleinunternehmer in die Anlage EÜR ein, und übermittelst sie an das Finanzamt. Gemeinsam mit unserem Partner sevDesk haben wir eine kostenlose EÜR Vorlage erstellt, die du HIER herunterladen kannst.

Gewerbesteuer

Die Regelungen zur Gewerbesteuer (GewSt) werden definiert im Gewerbesteuergesetz (GewStG). Wie viel man zahlen muss hängt ab vom Hebesatz der Gemeinde, der zwischen 200% und 600% liegen kann. Keine Sorge: Dieser Satz gibt nicht die Höhe der Steuern an, sondern wird für die weitere Berechnung benötigt. Jede Gemeinde kann diesen Hebesatz selbst festlegen, und vereinnahmt auch diese Steuern. Der Besteuerung unterliegt so gut wie jeder Gewerbebetrieb in der jeweiligen Gemeinde und in Deutschland. Für die verschiedenen Rechtsformen gibt es allerdings auch unterschiedliche Freibeträge. Berechnungsgrundlage ist der Gewerbeertrag, dieser weicht manchmal vom Jahresgewinn ab. Für alle anderen Gewerbetreibenden gilt, dass die Gewerbesteuer zu zahlen ist, wenn bestimmte Gewinngrenzen überschritten werden. Für Einzelunternehmer (also auch Kleinunternehmer) liegen diese Grenzen derzeit bei 24.500 Euro Gewerbertrag. Da für dich als Kleinunternehmer der Gesamtumsatz nicht größer als 25.000€ sein darf, brauchst du dir also über die Gewerbesteuer keine Gedanken machen – denn wenn die gesamten Einnahmen nicht größer als 25.000€ sind, kann der Gewinn nicht größer als 24.500€ sein. Das ging dir alles zu schnell oder war zu kompliziert? Dann sieh dir folgenden Artikel inkl. Videos und Excel-Rechner an und alle deine Fragen sind Geschichte:

Am Ende dieses Artikels findest du einen kostenlosen Excelrechner als Muster, um deine Gewerbesteuer zu berechnen!Wann muss ich Steuern zahlen?

Für die Abgabe der Steuererklärung hat der Gesetzgeber in Deutschland feste Fristen eingeführt. Dabei gelten für die verschiedenen Steuerarten unterschiedliche Fristen. Sowohl für die Einkommensteuer- als auch für die Umsatzsteuerjahresmeldung des Abrechnungszeitraums 2021 endet die Abgabefrist erstmals am 31. Juli 2023. Wenn du die Kleinunternehmerregelung in Anspruch nimmst, fällt die monatliche Umsatzsteuervoranmeldung und damit auch die dazugehörigen Abgabefristen weg. Die Gewerbesteuerzahlung erfolgt als Vorauszahlung in Vierteln am 15. Februar, 15. Mai, 15. August und 15. November.

Was dürfen Kleinunternehmer absetzen?

Da du auch als Kleinunternehmer verpflichtet bist eine Steuererklärung zu machen, kannst du in diesem Zuge auch verschiedene Kosten steuerlich geltend machen. Hier einige Beispiele:

- Kosten für deinen Mobilfunkvertrag

- Miete für angemietete Räumlichkeiten

- Kosten für ein Arbeitszimmer im eigenen Wohnhaus (anteilig)

- Abschreibungen auf Anlagevermögen (PC, Büromöbel)

- gewerbliche Stromkosten absetzen (anteilig)

- Bürobedarf aller Art

- Kosten für geschäftliche Reisen

- Anschaffungskosten für Fachliteratur, Bücher & Magazine

- Beiträge für betrieblich veranlasste Versicherungen

- Bewirtungsbelege

- usw…

Diese Liste kann keinen Anspruch auf Vollständigkeit erheben und ließe sich theoretisch fortsetzen. Als Faustregel kann jedoch festgehalten werden, dass alle Kosten, die im direktem Zusammenhang mit der Ausübung der Tätigkeit als Kleinunternehmer stehen, abgesetzt werden können. Bei Unsicherheiten kann die Nachfrage beim Steuerberater eine Möglichkeit sein.

Firmenwagen bei Kleinunternehmern

Als Kleinunternehmer einen Firmenwagen zu besitzen, ist theoretisch möglich. Der Fahrer kann seinem Einzelunternehmen für Geschäftsfahrten eine Kilometerpauschale in Rechnung stellen. Wenn man das Fahrzeug privat nutzt und es als Firmeneigentum aufgeführt worden ist, kann man diese privaten Kilometer steuerlich nicht geltend machen. Sofern man den PKW im Privatvermögen belässt, kann man betriebliche Fahrten pauschal mit 30 Cent pro gefahrenem Kilometer als Betriebsausgabe ansetzen. Man kann aber auch die tatsächlichen Kosten ansetzen. In diesem Fall muss man alle Belege sammeln. Lohnenswert ist das Sammeln der Belege dann, wenn ein Wagen sehr hohe Betriebskosten aufweist. Bei dieser Möglichkeit muss man alle betrieblichen Fahrten notieren. Der Anteil der Privatnutzung ist als Betriebseinnahme zu versteuern. Der private Anteil kann entweder über ein ordnungsgemäßes Fahrtenbuch oder pauschal über die 1%-Methode ermittelt werden.

Exkurs: Fahrtenbuch oder 1 %-Regelung? Was bringt dir die meisten Vorteile?

Du nutzt dein Auto sowohl privat als auch geschäftlich? Dann hast du verschiedene Möglichkeiten einen Teil der dabei entstehenden Kosten beim Finanzamt geltend zu machen und so deine Steuerlast zu mindern. Die einfachste Variante ist die sogenannte 1% Regelung. Diese pauschale Lösung ist zwar äußerst bequem, da sie ohne großen bürokratischen Aufwand auskommt, auf der anderen Seite stellt sie aber nicht unbedingt den lukrativsten Weg dar, Steuern zu sparen. Kurz gesagt: Sie ist einfach, aber meistens deutlich teurer. Die 1 Prozent Regelung basiert auf dem Listenpreis des genutzten Fahrzeugs. Für deine privaten Fahrten wird bei dieser Variante pauschal ein Prozent des Listenpreises als geldwerter Vorteil angenommen, der entsprechend versteuert werden muss. Nutzt du diese Regelung, kannst du auf das Führen eines Fahrtenbuches verzichten. Über das Notieren von Kilometern, Fahrzielen und Reisezwecken musst du dir dann keine Gedanken machen.

Altes Auto – Fahrtenbuch oder 1% Regelung?

Fährst du ein besonders preiswertes Auto oder eines, das schon älter ist, kann sich diese Regelung durchaus als die günstigere der beiden Varianten erweisen. Die Ein Prozent Regel kommt allerdings nur für Fahrzeuge in Betracht, die zum Betriebsvermögen gehören und mindestens zur Hälfte geschäftlich genutzt werden. In der Regel ist es deshalb von Vorteil die beruflich gefahrenen Kilometer gegenüber dem Finanzamt nachzuweisen. Auf diese Weise sinkt die Steuerlast analog zu den tatsächlich entstandenen Aufwendungen bzw. in Höhe der für jede Fahrt anzusetzenden Kilometerpauschale. Welche dieser beiden Varianten für dich günstiger ist, kannst du mit unserem praktischen Vergleichsrechner herausfinden. Hast du dich einmal für eine der beiden Varianten entschieden, muss diese für das gesamte Kalenderjahr beibehalten werden. Ein Wechsel ist erst nach Ablauf des Jahres möglich. Wird jedoch ein neues Auto angeschafft, kann für dieses auch innerhalb eines Kalenderjahres das passende Steuermodell gewählt werden. Fällt die Entscheidung zu Gunsten des Fahrtenbuches aus, ist es allerdings unumgänglich, jede einzelne Fahrt lückenlos zu dokumentieren. Da dieses Thema nicht primärer Fokus des Beitrags ist, sei an dieser Stelle auf den ausführlichen Blogartikel zum Führen eines Fahrtenbuchs verwiesen, in dem alles verständlich bis ins kleinste Detail erklärt wird.

FAQ zur Kleinunternehmerregelung

- Sollten Kleinunternehmer ein Geschäftskonto eröffnen?

Es ist ja sehr sinnvoll von Anfang an Gewerbliches und Privates auf separaten Kontos zu trennen. Ein eigenes Bankkonto erleichtert die alltäglichen Abläufe, ist übersichtlicher und sorgt für weniger Stress bei einer Steuerprüfung.

Es empfiehlt sich ein Konto, das sich online führen lässt. Sucht euch dafür eine euch bekannte verlässliche Bank mit guten Konditionen. Aus persönlicher Erfahrung können wir dir Finom empfehlen.

Alternativ kannst du auch gerne unseren Geschäftskonto Vergleich nutzen, und das für dich beste Konto finden.

- Welche Gebühren fallen bei der Anmeldung eines Kleinunternehmens an?

- IHK

Da es bei der IHK-Mitgliedschaft viele individuelle Faktoren gibt, die die Beitragshöhe oder eine potentielle Befreiung betreffen, macht es Sinn dir den eigens dafür angelegten Artikel durchzulesen, falls du dahingehend noch offene Fragen hast.

- Krankenversicherung bei Kleinunternehmer Status?

Die wichtigste Versicherung, die jeder Unternehmer oder Selbständige braucht, ist die Krankenversicherung – sei es gesetzlich oder privat.

Die Krankenversicherung ist deshalb so wichtig, weil die Wahrscheinlichkeit, dass du eine medizinische Behandlung brauchst, sehr hoch ist. Das kann von einer Grippe – die jeder Mal bekommt – bis hin zu einem längeren Krankenhausaufenthalt alles sein. Gegen dieses Risiko solltest du dich also auf jeden Fall absichern, denn bei den Preisen für einen Krankenhausaufenthalt lässt du am besten deine Versicherung für den Schaden aufkommen.

Wer die Kleinunternehmerregelung angemeldet hat, kann in der Regel freiwilliges Mitglied der gesetzlichen Krankenversicherung (GKV) werden. Voraussetzung dafür ist, dass er bereits zuvor gesetzlich versichert war.

- Die Krankenversicherung bei nebenberuflich selbstständigen & Kleinunternehmern

Wer sein Unternehmen lediglich nebenberuflich betreibt und hauptberuflich Arbeitnehmer ist, ist meist ebenfalls gesetzlich versichert und bleibt dies auch weiterhin. Auf die Nebeneinkünfte müssen dann keine Versicherungsbeiträge bezahlt werden. Dies gilt allerdings nur, wenn das Gewerbe tatsächlich nur Nebenberuf ist – also der zeitliche Aufwand unter 20 Std. pro Woche bleibt und die Einnahmen des Nebenberufs auch nicht die des Hauptberufs übersteigen.

Gewerbetreibende, die kostenfrei über die Familienversicherung ihres Partners oder ihrer Eltern abgesichert sind, müssen bestimmte Einkommensgrenzen beachten. Sie dürfen nicht mehr als 445 Euro pro Monat verdienen. Wer ein höheres Einkommen hat, fällt aus der Familienversicherung und muss sich selbst krankenversichern – freiwillig gesetzlich oder privat.

Versicherungen sind eine Sache für sich. Falls in dieser Hinsicht noch offene Fragen bestehen, sieh dir unseren ausführlichen Artikel über die 7 wichtigsten Versicherungen für Selbstständige an.

- Sind Mitarbeiter erlaubt?

Grundsätzlich ist es möglich und erlaubt Mitarbeiter zu haben. Dennoch muss man sich bewusst sein, dass es es schwierig sein kann, die Kosten für einen Mitarbeiter aufzubringen, wenn du den Kleinunternehmerstatus nicht verlieren willst.

Bei dem Maximalumsatz von 22.000 Euro sollte genau nachgerechnet werden, ob die Zusammenarbeit sich wirklich lohnt.

- Wann ist man kein Kleinunternehmer mehr?

Im Jahr 2022 darf Kleinunternehmer werden, wer im vorherigen Geschäftsjahr weniger als 22.000 € Umsatz erwirtschaftet hat, und im aktuell laufenden Wirtschaftsjahr weniger als 50.000 Euro Umsatz erzielen wird.

Wichtig ist hierbei das fettgedruckte “und”, denn beide Bedingungen müssen erfüllt sein, damit das Finanzamt den Status anerkennt. Wenn eines der beiden Kriterien nicht mehr erfüllt ist, kann die Kleinunternehmerregelung nicht mehr in Anspruch genommen werden.

- Kleingewerbe & Kleinunternehmer - Wo liegt der Unterschied?

Häufig werden die Begriffe „Kleinunternehmer“ und „Kleingewerbe“ gleichgesetzt, um auszudrücken, dass es sich um ein „kleines Unternehmen“ handelt. Beide Begriffe können jedoch nicht als Synonyme verwendet werden.

Kleinunternehmer ist ein Begriff, der dem Umsatzsteuerrecht entspringt. Die „Besteuerung der Kleinunternehmer“ ist in 19 UStG geregelt. Definiert ist der Status als Kleinunternehmer durch die eben angesprochene Summe von nicht mehr als 22.000 Euro Umsatz im Jahr.

Kleingewerbe ist ein Begriff, der aus dem Handels- und Gewerberecht stammt: Wenn ein Gewerbebetrieb „nach Art oder Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb nicht erfordert“, gilt der Betreiber gemäß 1 Abs. 2 HGB nicht als „Kaufmann“.

Durch den Status als Kleingewerbe muss ein Kleingewerbetreibender die anspruchsvollen Vorschriften des Handelsgesetzbuches nicht beachten, sondern sich an Stelle dessen nach den Regelungen des Bürgerlichen Gesetzbuches (BGB) richten. Gewerbeordnung, allgemeine Steuervorschriften und Sozialgesetze gelten aber auch für Kleingewerbetreibender.

Kleinunternehmer, die ein Gewerbe betreiben, sind zugleich Kleingewerbetreibende. Umgekehrt gelten Kleingewerbetreibende aber erst dann als Kleinunternehmer, wenn sie die entsprechenden Jahresumsatzgrenzen unterschreiten.

Außerdem gibt es sehr viele Kleinunternehmer, die kein Kleingewerbe betreiben. Weil Freiberufler und Selbstständige per Definition nicht gewerblich tätig sind, gelten sie auch nicht als Kleingewerbetreibende. Freiberufler mit geringen Umsätzen können jedoch sehr wohl Kleinunternehmer sein.

- Können Kleinunternehmer Geschäfte mit dem Ausland machen?

Geschäftliche Transaktionen, die international abgewickelt werden, waren bis vor wenigen Jahren mittelständischen Unternehmen und Großkonzernen vorbehalten. Die zunehmende Anzahl an Dienstleistungen, die übers Internet erbracht werden, verstärken jedoch den Trend, dass zunehmend Kleinunternehmer grenzüberschreitend Leistungen erbringen.

Nicht in allen Ländern gibt es eine „Kleinunternehmer-Regelung“ wie in Deutschland. Daher gelten für Kleinunternehmer, die am internationalen Geschäftsleben oft die gleichen Regeln wie für “ganz normale Unternehmer”. Vereinfachungen oder andere Privilegien können sie meist nicht in Anspruch nehmen.

Wer Waren und Dienstleistungen im Ausland einkauft oder verkauft, muss die Vorschriften des internationalen Umsatzsteuerrechts beachten. Kurz gesagt: Im internationalen Raum gelten für Kleinunternehmer grundsätzlich die komplizierten Vorschriften der Regelbesteuerung.

Wenn du also darüber nachdenkst Waren und Dienstleistungen anbieten oder im Ausland einzukaufen, solltest du darüber nachdenken einen kostenlose Erstberatung mit einem Steuerberater zu konsultieren.

- Die Kleinunternehmerregelung abmelden

Wer die Kleinunternehmerregelung nutzt, kann ganz formlos wieder darauf verzichten, wenn er doch Umsatzsteuer erheben will.

Es sollte in diesem Fall aber beachtet werden, dass mit dem Verzicht auf die bisher geltende Kleinunternehmerregelung auch Änderungen bei der Buchhaltung und bei der Rechnungsstellung erforderlich werden. Wichtig ist jedoch zu wissen, dass man sich mit der Entscheidung 5 Jahre bindet, sodass nicht zurückgewechselt werden kann.- Können Kleinunternehmer eine Umsatzsteuer ID beantragen?

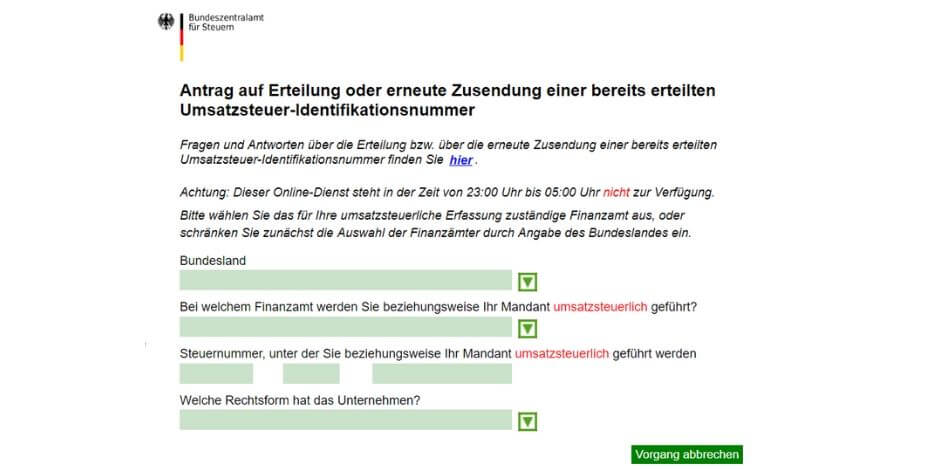

Als Kleinunternehmer ist das Beantragen der Umsatzsteuer-Identifikationsnummer nicht verpflichtend. Wenn du dir deine UStIdNr. vermitteln lassen willst, kannst es ohne weitere Gebühren oder sonstige Kosten hier tun.

Folgende Angaben sind erforderlich:

- Bundesland

- zuständiges Finanzamt

- Finanzamts-Steuernummer

- Rechtsform des Unternehmens

- Vorname, Name und Geburtsdatum des Steuerpflichtigen (bei Freiberuflern und Einzelunternehmen) – bei allen anderen Rechtsformen die Firma, PLZ und Unternehmens-Standort.

Du kannst deine USt-IdNr. aber auch telefonisch oder per Post beim Bundeszentralamt für Steuern (BZSt.) beantragen. Dort findest du auch weitere Informationen zur Umsatzsteueridentifikationsnummer. In der Regel dauert es nur wenige Tage, bis du deine neue Umsatzsteuer-ID bekommst.

Fazit

Glückwunsch! Wenn du dich durchgearbeitet hast, bist du nun bereit zu starten! Lass dich nicht von den bürokratischen Hürden aufhalten, sondern setze deine Idee in die Tat um. Denn du weißt ja: Nur Umsetzung bringt Umsatz! Wenn du weiterhin die Möglichkeit haben willst, qualitativ hochwertige Antworten rund um das Unternehmersein zu bekommen, tritt gerne unserer FB-Gruppe mit fast 15.000 Mitgliedern bei. Wenn du dein Unternehmen bereits gestartet haben solltest, denke daran die Grenze als Kleinunternehmer bzw. Kleingewerbe im Blick zu halten, wenn du nicht unter die Regelbesteuerung fallen willst. Auch ein Abo des Podcasts und des YouTube-Kanals sind hilfreich, um dauerhaft dazuzulernen und motiviert zu bleiben.